こちらのページは実技面接体験記Part2で出てきた単語についてまとめております。

設例に合わせた解説になっておりますので体験記や問題を見ながらご覧いただくのが良いかと思います。

また、詳細な説明ではないということ、一般的な説明、設例に合わせた説明となっているため他の設例に合ったものではないということをご了承ください。

併せて2022年10月1日に受検した時の法令、税制等に基づいた説明であることもご了承ください。

掲載する順番は体験記で掲載している面接で話をした単語順となっております。

一部参考となりそうなリンクも貼っておきますのでそちらもご確認ください。

なお、実際の面接の流れについてはこちらをご覧ください。

問題はこちらで10月1日PartⅡをごらんください。

農地法

農地等の取り扱いについて定めた法律でFPでは3条、4条、5条が試験に出題される。

設例では5条で進めるのが正しい気がするけどよくわかりません。

私は3条で進んで、ほかの受検生は4条で進んだ方もいらっしゃいます。

5条で進んだ方の話は聞けていません。

農地法の条文から考えた記事はこちら

農地法第3条

農地の所有権の移転(権利の移動)について定めたもの。

農地を農地のままで所有者を変更するときに対象となる。

農地の所有権の移転を行うには農業委員会の許可が必要となる。

今回の設例では乙土地の所有権を整理するだけ(ABCの共有から単独所有)なら第3条の対応。

かと思ってましたが第3条移転の要件として農業従事者であることが必要のよう。

設例では農家資格を喪失しているため所有権移転のための第3条許可の対象からは外れる。

農地法第4条

農地の転用(用法の変更)について定めたもの。

所有者は変更せずに地目の変更を行うときに対象となる。

原則都道府県知事の許可が必要となるが、市街化区域の場合は農業委員会の届け出でOK。

今回の設例で地目を畑から雑種地に変更する場合には4条の対応が必要。

設例では、前述の通り第3条の対応ができないためまずは4条で地目を変更。

その後で所有権変更する分には届出や許可は不要になるので4条で話を進めるのが正解っぽい。

農地法第5条

第3条と第4条を併せたもの。

移転と転用の両方を目的とした場合に対象となる。

第4条と同様に原則都道府県知事の許可が必要となるが、市街化区域の場合は農業委員会の届け出でOK。

今回の設例では、所有権の変更と地目の変更の両方を行う場合はこの話になるはず。

と思ってたけど3条が対象外なので5条も対象外になりそう。

不動産登記簿謄本

不動産の所在地や面積、権利関係などが確認できる書類で土地ごと建物ごとに作成される。

面積や地目、所在地など不動産自体の情報が確認できる表題部。

所有権に関する事項が確認できる権利部甲区。

抵当権など所有権以外の事項が確認できる権利部乙区。

の3つに区分されて記載される。

法務局で取得するのが一般的だがインターネットで取得することも可能。

法務局の場合1通600円だがインターネットの場合1通332円と安価。

ただし、インターネットで間違えて請求してもお金は返ってこないので確実に取得できるときのみおすすめ。

余談として法務局で取得する場合は600円すべて税金となるので消費税は非課税。

インターネットで取得すると332円が税金部分(消費税非課税)と手数料部分(消費税課税)に分かれる。

経理泣かせ。(ちゃんと請求書には明記されてます。)

分筆と合筆

一つの土地を2つ以上に分けることを分筆(ぶんぴつ)。

2つ以上の土地を一つにくっつけることを合筆(がっぴつ)。

土地の単位は「筆」なのでこのように表現する。

固定資産の交換の特例

土地同士や建物同士の交換で一定の要件を満たすときに本来発生する譲渡益を100%繰り延べ課税できる特例。

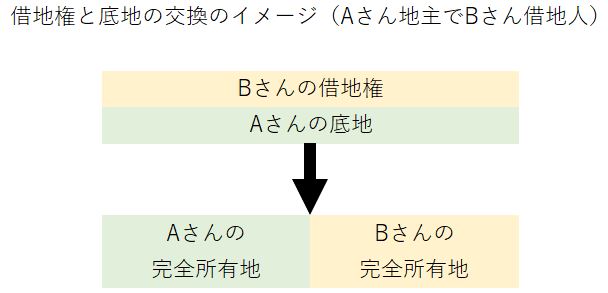

今回の設例には関係ないが頻出事項として、借地権と底地(借地権の設定されている土地)との交換にも使え、お互いの完全所有地にすることもできる。

このときの交換割合は路線価図で確認できる借地権割合で決められることが多い。

固定資産の交換の特例の要件

- 交換するお互いが1年以上所有しており同種の固定資産であること

- 交換後、交換前と同一用途に供すること

- 交換差額が高いほうの20%以内であること

- 交換後は1年以上保有すること

交換後1年以内に売却した場合は、売却した者のみ交換の特定の適用から外れる。

これを話していた時の脳内

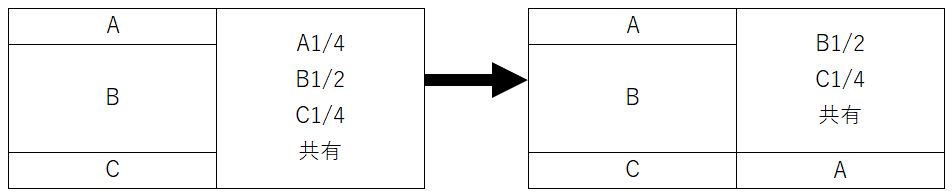

問2で共有部分のAさん所有を単独にした時点での脳内が下の画像。

※分割後のB、Cの共有部分が足しても1にならないのはわざとです。

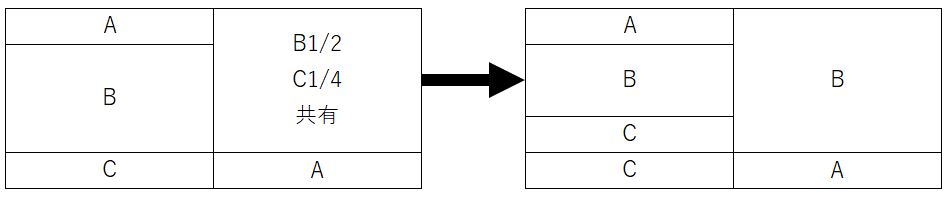

問3で本来こうなるはずだった動き(設例にあるとおり)。

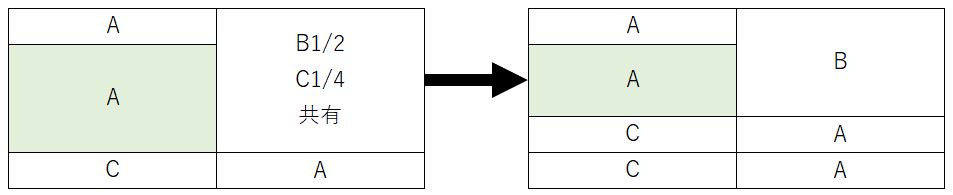

私の脳内での動き(緑の部分が勘違いしていた場所。)

B所有であるはずの土地をA所有だと勘違いしており、それにより3者間の交換が発生してしまい設例の図にならなくて混乱していました。

ちなみに交換する2つの土地は同一面積で路線価も同じなので評価額に差額が出ないため交換特例の対象とできます。

短期譲渡所得と長期譲渡所得

譲渡年の1月1日において所有期間が5年未満の場合は短期譲渡所得として39.63%の課税。

※所得税30%、住民税9%、復興特別税0.63%

5年を超えていると長期譲渡所得として20.315%の課税。

※所得税15%、住民税5%、復興特別税0.315%

相続したりすると、取得日が引き継がれるため、自分の所有期間が短くても先代所有者の所有期間が長ければ長期譲渡所得となる。

そのため、Aさんから確認する事項として取得日の確認があげられることになる。

所得税法64条保証債務を履行するために土地建物などを売ったときに所得がなかったものとする特例

国税庁のページはこちら。

法令検索ページはこちらで第六十四条をご確認ください。

税法64条と言われたものの設例的には税法64の2が対象?

保証債務の履行のために不動産を譲渡する場合、債務に対応する部分に対しては所得がなかったものとされる特例。

今回の設例では4000万円の債務に対して4300万円で売却。

そのため、債務に対応する4000万円は所得がなかったものとして課税されず、残った300万円に対して20.315%の課税されることになる。

私がいろいろ読んで解釈した結果がこれなので間違いがあったら教えてください。

実務では結構ありそうな話だと思います。

生産緑地(準備してたのに出なかったものシリーズ)

良好な都市環境の保全のため、農林漁業との調和を図り都市部に存在する農地の保全を目的として指定される土地。

都市計画法で生産緑地地区に定められた地域が対象。

30年の営農義務が課せられるが固定資産税や都市計画税の軽減、相続税の納税猶予が受けられる。

30年経過後は生産緑地の指定から外れることにより、市に買い取り依頼をしたり市が買い取ってくれない場合は自分で宅地造成を行うこともできる。

また、農業を続けたい場合は特定生産緑地としてさらに10年延長も可能。

特定生産緑地に指定された場合は引き続き税金の軽減などの特例を受けられる。

参考はwikipedia

生産緑地2022年問題

2022年に生産緑地に指定された土地が大量に指定解除されることにより、土地が売りに出され需給のバランスが崩れ価格崩壊が起こる。

と予想されたことから生まれた問題。

実際には市が買い取ってくれる事例はほとんどなく、市場にも土地が出回っている様子はない。

農業をしている人は自分の土地を大事にする傾向があるのかなかなか売りに出てこないよう。(取引先の不動産業者談)

各種損保(準備してたのに出なかったものシリーズ)

不動産の所有にあたっては各種損保の加入が必要となり、特に収益物件では火災保険以外の加入も検討が必要。

収益不動産を所有する際には火災保険や施設賠償の加入を提案し、入居者には借家賠付火災保険に加入してもらう必要があるなど管理の面で負担が大きいことを伝えたかった。

火災保険

火災保険という名称であるものの火災以外の事故も対応できるため最近では「すまいの保険」や「企業総合保険」という感じで火災以外に限定しない名称になっている。

2022年10月から火災保険が10年から5年に短縮されてます。

過去、学科で保険期間についての選択肢がでてたので覚えておくといいかも?

施設所有(管理者)賠償責任保険

建物の所有や管理において、第三者への対人対物事故が発生し法律上の賠償責任を負うことになった場合に使用できる保険。

収益物件で漏水事故が起こり入居者の家財等に被害が出た場合などにこの保険で対応ができる。

借家人賠償責任特約付火災保険

建物を借りる人が加入する保険。

借りている建物を破損等させて家主への賠償義務が発生した時にこの保険で対応できる。

所有している家財や什器等に火災保険をかけて特約として借家賠を付帯するのが一般的。

従来は火災や破裂爆発に限定した補償であったが、最近の借家賠は補償が拡張され幅広い事故に対応できるようになっている。

さいごに

以上が私が受けた面接で出てきた単語の説明です。(余談もたくさん。)

繰り返しになりますが、あくまでも私が受検した2022年10月1日のPart2の補助資料的な扱いとしてご利用ください。

今後受検される方に少しでもお役に立てますように。

ここまで読んでいただいてありがとうございました。

コメント